编者按:不平凡的2020年正接近尾声,美联储大量印钞救市的副作用正在显现,3月末以来,美元已经贬值10%,而高盛、渣打、大摩、桥水这些资本世界最响当当的头牌机构,都在持续看空美元的未来。

“现代货币理论(MMT)”曾经作为一件利器,帮助西方金融霸权君临天下,如今却日益清晰地倒映出一个真相:美元本质上只是一种符号,它与真实财富无关。

马克思200年前洞见的历史潮流正在按自己的节奏演进,中国却面临一个非常现实的问题,当下,如何应对全球货币洪水?如何保卫劳动果实?

资深金融业者,经济学者高德胜就此为大橘财经撰文,分享他的最新思考:应大大方方允许人民币稳步升值,让人民币获得与中国经济实力相符的合理地位,以此摆脱“嚣张霸权”的讹诈与威胁。正文如下。

疫情肆虐之下,全球经济陷入严重衰退。为救助经济,西方国家采取财政、货币扩张的刺激政策,主要央行更是大举量化宽松,开足马力印钞,规模史无前例。

央行货币大放水,增发的货币通过救助法案直接流向本国公民和企业。美国银行体系存款猛升,大量的注水已经形成一个可怕的资金堰塞湖。巨量美元资金正趴在美国大型机构的账户上,它们随时会汹涌而出,资金的洪水席卷世界,可以横扫一切商品和优质资产。

别说这离你很遥远,与你无关!国际贸易和投资已经将世界每个人紧密连结。美国凭借印钞机,就能拿走你辛苦劳动的成果和真实财富。这正是美元这种货币霸权的魔力。

这引出一个问题,面对西方主要央行的货币大放水,如何保卫我们的财富?

美元“嚣张的霸权”短期内还不能打破,我们也无法干预美联储和西方央行的政策操作。可以肯定的是,美国放任量化宽松无限印钞,必然不可持续,也必然削弱和摧毁美元的信用基础,最终导致美元霸权的瓦解。那么在当下,面对西方汹涌的货币洪水,我们应该筑起什么样的屏障,使我国人民的财富不被轻松的夺走?

我想,最直接的办法是允许人民币升值,从而削弱美元的购买力,同时乘势扩大人民币在对外贸易和跨国投资中的使用,积极创造条件加速人民币国际化的步伐,减少对美元的依赖。这既有中国经济稳定增长、长期向好的基本面的坚强支撑,也是中国经济体量在世界经济占比不断提升决定的;既是世界新变局下中国高质量发展的需要,也是适应国内大循环为主体的双循环新发展格局的需要。

大大方方允许人民币稳步升值

在与朋友探讨外币资金洪水泛滥,如何保卫我们辛苦创造的财富这个问题时,一位媒体的朋友直言:“要让美元买不到东西!”。这在当下虽然还办不到,但方向是对的,至少不能让美元买到和以前一样多的东西。

在笔者看来,在美元疯狂注水、外资大举进入中国市场的情势下,人民币升值既是合理的,也是必要的。美元在当前仍然是国际通行货币,虽然没法阻止它收割,但我们也绝不做廉价的韭菜,必须让它付出更高成本。因此,人民币升值是保卫我们人民的财富不被轻易掠夺的第一道屏障。

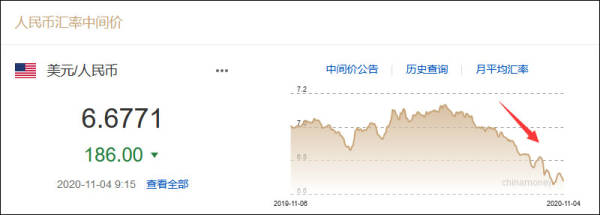

随着美联储天量放水,3月以来美元指数快速下跌,由103到现在93左右,而人民币走出了稳步升值的态势,今年以来从7.19升值至6.67左右。在整个第三季度,人民币累积升值6.3%,创下了12年来人民币汇率“表现最强劲”的一个季度。

人民币汇率中间价走势(来源:中国外汇交易中心网站)

人民币的走强,既与美元快速贬值有关,也是中国经济迅速从疫情中复苏并长期向好的结果,同时人民币与外币较高的利差,正在吸引国际资本加快流入。在全世界16万亿美元的债券收益已接近负值之际,10年期收益3.19%的中国债券颇具投资吸引力。

根据彭博社计算,国际基金在二季度增持了4390亿元人民币的中国国债,创下历史纪录。截至9月,外国投资者已连续6个月增持人民币债券,累计达到3万亿元的历史新高。9月中国国债也被富时罗素纳入富时世界国债指数,至此,全球三大债券指数均纳入了中国国债。

人民币汇率从早期盯住美元,到现在盯住一篮子货币,其汇率的波动离不开美元及其它货币的涨跌。美元的无限量化宽松,正引起国际投资者对美元信用的担忧,多数投资机构预测,美元已经进入一个新的、可能长达10年的贬值周期。高盛集团大胆预测,美国无限宽松的财政货币政策 “可能会终结美元在全球外汇市场的主导地位”。桥水基金创始人达利欧今年多次发出警告,新冠疫情对美元形成一个前所未有的压力测试,美元的储备货币地位面临风险。著名经济学家、耶鲁大学教授斯蒂芬·罗奇更直言,到2021年美元有50%的概率贬值35%。

商业内幕相关报道截图