美股今年的画风诡异:二、三月份美股出现了史上的最大抛售浪潮,标准普尔500指数跌幅一度超过30%;但随后,美股又迎来有史以来的最强劲反弹,并于8月21日创下历史新高;随后,机构投资者、尤其是养老基金投资者一扫之前的恐慌状态,重新计划他们的长期资产配置。我们原本以为会发生史上最大的股市崩盘,但事实上却是一场对金融投资主要风险的重新审视。

总体上,对国际投资者来说,汇率风险、尤其是美元疲软是今年最大的金融风险。尽管新冠肺炎疫情仍在肆虐,但国际投资者对汇率风险的担忧已超过了他们对具体公司和行业的担忧。

以欧洲投资者为例。今年前八个月,美国市场的收益率约为5%(按美元计算),但由于美元在七八月份的大幅贬值,欧洲投资者在美国市场的投资回报率折算为欧元后仅为0.5%。有人甚至怀疑美元会不会从此失去世界储备货币的优势地位。

美元对欧元走势图

凭借其世界储备货币的地位,美元是大多数国际金融交易中使用的货币,美国也由此获得了一定的经济优势,比如能够以较低成本借款,并在国家资产负债表上拥有更大的回旋余地。

美元为何疲软?

新冠肺炎疫情让美国损失严重。对美元而言,2020年是一场风暴。

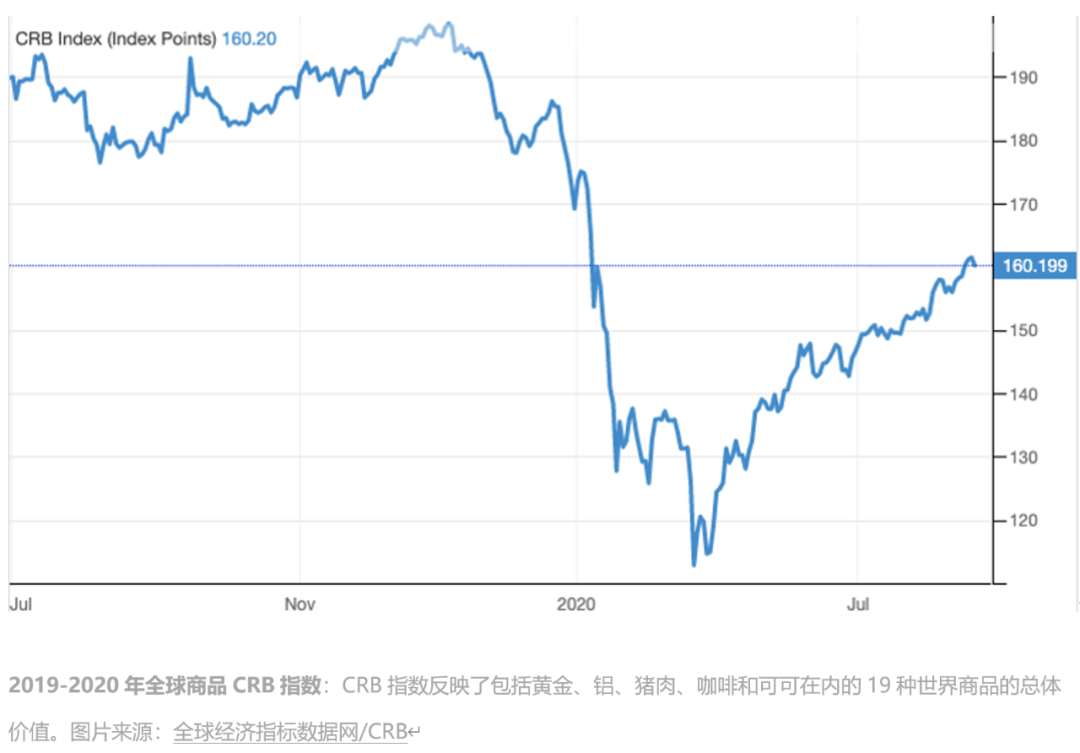

受新冠肺炎疫情的影响,全球经济戛然而止,消费和产量骤降,全球供应链遭到破坏并进而使全球商品价格都受到影响。作为全球贸易与经济活动晴雨表的波罗的海干散货指数在今年1月至5月下跌6%。这意味着许多商品的价格也在下跌,这一点从下面的CRB商品指数图也可以看出。

举例来说,世界银行预计,全球石油需求量已经从2019年的每天1亿桶骤减9.3%,创下史上新低。由于石油和许多其他大宗商品都是以美元计价,对这些商品的需求疲软也意味着对美元需求的下降。

此外,由于政府未能对新冠肺炎疫情采取恰当的应对措施,美国死亡率高居全球前列。这一情况让消费者的信心备受打击,很多人开始认为最早要到2022年经济才会复苏。经合组织(OECD)预计,即使是在乐观的情况下,今年美国的经济也将至少下滑7.3%;而如果出现第二波疫情,则美国至少下滑8.5%。

最后,即将到来的美国大选也加速了美元的进一步贬值。大选意味着有可能出现总统变动,这为美国经济复苏增添了不确定性,也使一向追求稳定的金融市场受到了影响。从历史上看,在大选前的几个月里,股市的波动性都会增加(尽管近年来的波动幅度相对稳定),投资者对美元的需求也因此被削弱。同时,还有很多投资者担心特朗普应对新冠肺炎疫情(尤其是在卫生健康层面)不力。

美元贬值使美国进口产品变得更加昂贵,从而加剧了美国国内经济的恶化。美元贬值还为世界经济增添了变数:其他货币的升值给巴西和印度等出口型经济体带来了负面影响,国际投资者重新将投资组合转移到其他发达经济体,特别是欧洲经济体。

另一方面,所有将本国货币与美元挂钩的国家(尤其是中东国家)正在变得更具市场竞争力,这也抵消了疫情和油价下跌对他们造成的损失。

长期展望

总体而言,人们不必对美元的世界储备货币地位感到担心。在2010年至2020年期间美元对欧元升值了17%,所以即便美元目前走势疲软,但其表现仍相对强劲。

随着美国大选的结束,美元可能又会升值,而且这种情况会比预计中来得更早。在笔者看来,至暗时刻已过,美元在8月下旬已经略微上涨,尽管未来可能还会有进一步的小幅贬值。

未来一年,金融市场预计只会发生小幅调整。截至8月21日,美元兑欧元的12个月远期汇率(该汇率反映了一年后美元兑欧元的汇率)仅比当前交易汇率低0.7%,而24个月远期汇率则比目前高1.5%。

近来的黄金价格走向则是另一个美元向好的信号。通常来讲,美元和黄金的价格呈负相关:美元下跌,则黄金价格上涨。截至8月中旬,金价今年已上涨30%左右;而在过去五年间,黄金已升值近80%,年率高达12%。相比之下,同期标普500指数的年化回报率仅为10%,而且自今年年初以来已降至5%。然而,黄金的远期价格(该价格体现了市场对黄金未来价格的预期)现在正处于回落阶段,金价在今年8月初见顶后,至8月下旬已经回落到一个月前的水平。

总而言之,目前来看,全新的世界金融秩序并不会出现,其他货币也不可能取代美元成为新的世界储备货币。石油及其他大宗商品价格仍将以美元计价,全球贸易也依旧会以美元为主。在未来相当长的时间内,美国股市仍将是全球最大的股市,证券价格也将主要以美元计价。尽管美元近期仍可能会疲软,但不会疲软太久。

(Arturo Bris,瑞士IMD商学院金融学教授。本文为作者个人观点,不代表复旦大学一带一路研究院平台观点。)