导语:疫情之前,全球就已深陷低利率泥淖,疫情的暴发则吹响了全球货币政策进一步宽松的号角。如何看待低利率与股权、债权投资的关系?“从更长期的角度来看,(利率)对债权、股权投资的影响,不是简单的此消彼长的关系,有可能是一个‘此消彼消’的关系。”在第二届外滩金融峰会闭门研讨会“万柳堂资管圆桌”上,中国金融四十人论坛(CF40)常务理事、中再资产管理股份有限公司总经理于春玲分析认为,低利率的背后是经济社会总产出的下降。负利率不可能只颠覆债权资本,不颠覆股权资本。于春玲认为,人民银行在疫情期间从更长远的视角上看到了负利率的危害,并努力维护利率的正向空间。这一空间不仅对银行有益,对金融有益,投资反作用于经济,最终对经济生产活动也会产生正向引导和激励。 ”

生息,才能生生不息——低利率与股权、债权投资

感谢CF40这次资管圆桌论坛,今天下午的专题叫“资本市场深化与权益投资的新机遇”。我的题目是《生息,才能生生不息》。关于题目,会前已经有朋友问,这个专题讨论权益投资,不是债务融资,低利率跟权益投资有关吗?当然有关!亚当斯密在国富论第九章论资本利润中就做了回答:“国内资本的一般利润,必定随着其市场的一般利息率的变动而变动。利息率下落,利润必随着下落;利息率上升,利润必随着上升”。所以透过利息的变动情况,可使我们略知利润——也就是权益投资所享有那部分收益的变动情况。

我的内容分四个部分,第一部分归因介绍,追根溯源,看利率缘何而低;第二部分阐述,股债同体,息息相关;第三部分辩证分析,有容乃大,不多不少;第四部分是生生不息,社会永固。这是我的四个标题。

追根溯源,利率缘何而低

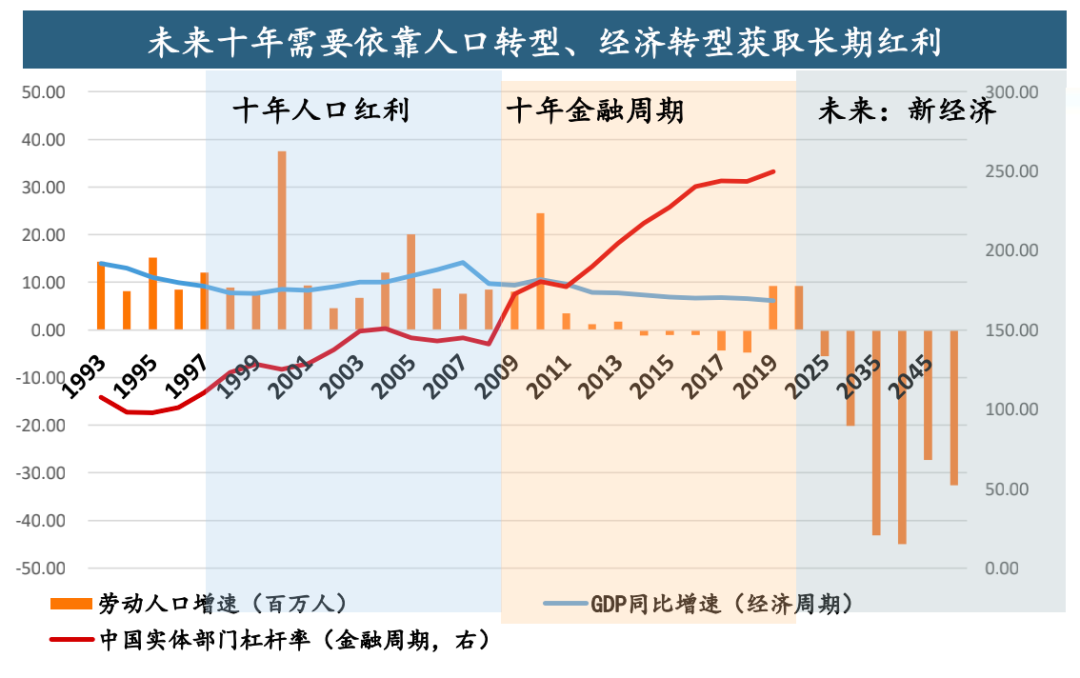

关于第一部分,这里需要交待,第一部分是去年底保险资管协会给出的题目,也做过一些思考和报告。在研究低利率过程中,隐约感到,低利率不仅仅是一个资金价格问题,再发展下去会颠覆金融的基础和根基。换个角度看,产生低利率的人口老龄化、科技进步和货币放松等因素,某种程度上也与当下社会不婚、不孕、不育的现象密切关联。

为什么这么说呢?偶然一次查字典,“息”在象形文字时代,上面是个鼻子,下面是个心,。息的多重意思里,除了常见的利钱(interest)、消息( message)、呼吸(breath)和停止(stop)外,还有繁殖,滋生(grow)的意思,更有亲生子女(one’s own children)的意思。而“息”字, 从经济学意义讲,是一种租金收入。按亚当斯密归纳的土地、资本、劳动三要素,对应产生三种基本收入地租、利润和工资。但随着数字经济和智能科技等生产力的快速发展,传统的家庭和社会关系悄然改变。在全社会总产出难以覆盖老龄化支出和债务负担的大背景下,高房价、独生潮、快节奏让年轻一代在顾影自怜中自顾不暇。看似触手可及的连接下,个体特征和独立运行模式越来越流行。

经济基础决定上层建筑的社会关系总和,社会关系在算法下又反过来强化经济运行模式和场景。在经济领域,利率走低延续下去,甚至走到出借资金要倒贴利息的负利率阶段,传统的“食利者”会变成“失利者”。“息”就失去了繁殖,滋生(grow)的意思。相应地,社会层面,从“超生游击队”到“不生游击队”,不婚、不孕、不育越来越普遍。

股债同体,息息相通

关于第二部分,股债同体,息息相通。我们做资产管理的,在大类资产配置中,常说股和债的逻辑是不一样的。做债主要看现金流,做股主要看企业的成长性和未来的盈利能力。

债权投资主要基于信用,但说起信用,只有“相信”才会有用,所以除了依靠外部信用评级,机构投资公司都需要自建一套评级评审体系。很多城投平台自身赢利能力很弱,经营性现金流有限,但如果搭建良好的信用结构,或者建立较强的增信担保,能够持续保证融资性现金流,也基本符合债权融资的逻辑。这里既要靠扎实的信用评级和项目评审功底,某种程度上也会在“信用”基础上,加一点儿“信仰”的味道。

但看股的逻辑就不一样,很多我们愿意提供债权融资的标的,并不愿意进行股权投资。为什么?因为放到同一家目标公司中,股债对风险收益的承担顺序是不一样的。股权投资是要找出未来有成长性、高ROE回报的企业。股权投资是企业的“本钱”,企业要靠着“本儿”才能加杠杆,借到钱。我们估值时算EBITD前、EBITD后,息税折旧前利润是优先保证给债权人还本付息的,付息缴税后没有利润就意味着没有给股权投资人留下剩余。从息税后利润才是股权投资享有收益的角度看,是不是利息越低越有利于股权投资呢?对单个企业而言答案是肯定的。股权投资人角度,选对了赛道和企业,如果适度负债并保持企业利润增速高于债务成本,超过债务成本的利润增加部分,即是正向运用杠杆给股权投资者带来的超额回报。看一个具体投资项目,其他条件不变的情况下,负债成本越低,股权投资收益率越高,付息成本越低,股东越受益。

把利率下行趋势放到全社会、全市场当中,从一个更长期的角度来看,对债权、股权投资的影响,就不是简单的此消彼长的关系,有可能是一个“此消彼消”的关系。短期看,利率下行让债权配置乏善可陈,权益配置激情澎湃。这符合资本追逐收益的基本经济规律。利息代表全社会的平均利润率水平,利率为负就是“脸着地”了。出借人贴钱让渡资金使用权,俗话“倒贴”。大家很自然就转向股权投资,因此看中期,都在加大权益配置,股权投资会越来越热,好的赛道越来越拥挤,好的标的越投越贵、越贵越投。大量的资金追逐热门资产。热门标的不够,还会围绕着企业上中下游、产业链、生态圈做文章,板块轮动、依次拉抬。“无泡沫不繁荣”,成为现状的经典描述。这种繁荣不是百年未有,应该是百年已有,而且有过多次。