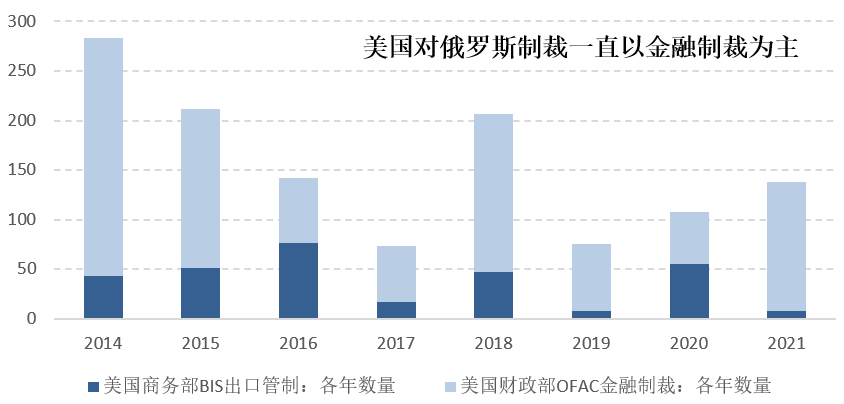

2月24日俄乌冲突爆发以来,美国联合盟友对俄实施的制裁不断加码。制裁措施繁多,影响到底有多大仍待评估。回顾历史可以发现,美国对俄罗斯制裁一直以金融制裁为主。从2014年至2021年,美对俄金融制裁、出口管制的清单数量之比为3:1,金融、能源、国防三大行业始终是制裁重点。

自今年2月24日俄乌正式爆发战争以来,美国对俄金融制裁一方面延续了过去以金融制裁为主的做法,另一方面也呈现出一些新的特点、新的影响机制。本文尝试对制裁措施的结果进行评估,从而增进对当前局势的理解,以期从中获得启发和借鉴。

数据来源:中国社会科学院世界经济与政治研究所制裁清单数据库。

说明:根据美国商务部工业与安全局(Bureau of Industry and Security,BIS)出口管制清单,美国财政部外国资产控制办公室(Office of Foreign Assets Control,OFAC)金融制裁清单。不同口径下,数据可能存在一定差异。

本轮金融制裁的三个特征和两个重点

本轮美国对俄制裁沿续了金融制裁为主导的做法,而且还显示出以下三个特征:

金融制裁主体范围显著扩大。一周内,美国对俄实施三轮制裁。首轮制裁就对俄罗斯联邦中央银行、国家财富基金、财政部发行的主权债务施加了交易限制,这与后续措施共振、引发了评级机构对俄主权信用评级下调。此外,美国财政部还在最严厉的金融制裁清单SDN当中,列入了120余家实体(含与俄罗斯国防和金融行业紧密联系的白俄罗斯实体),还列入了政府高官、能源和金融行业高级管理人员在内的个人主体14人,以及对13家俄罗斯国有和大型私营金融机构的债务和股权交易实施禁令。

金融制裁烈度迅速提升,但仍留有余地。受制裁银行包括了俄罗斯联邦储蓄银行(Sberbank)、俄罗斯外贸银行(VTB)、俄罗斯对外经济银行(VEB)等多家俄系统性重要银行,对大部分受制裁银行实施冻结资产、禁止交易。2月27日西方国家联合声明还表示,要考虑选择一部分俄罗斯银行,将其从全球银行间主流的报文系统(SWIFT)中移除,但也指出这一措施不针对俄石油与天然气工业。

与盟友联合实施广泛制裁。2月25日,欧盟与美国同步对俄罗斯总统普京和外长拉夫罗夫实施制裁,并针对俄金融、能源和科技领域及赴欧签证等开展广泛制裁和限制。英国、加拿大等美国盟友也同步实施了对俄制裁。欧盟委员会、法国、德国、意大利、英国、加拿大等与美国已共同承诺确保能够通过SWIFT对俄实施制裁,并将启动跨大西洋特别工作组查明和冻结俄方资产,以确保对俄金融制裁的有效实施。更重要的是,2 月 26 日美欧联合制裁声明中还承诺,“我们决定实施限制性措施,以防止俄罗斯中央银行动用其国际储备头寸的方式削弱其制裁的影响”。之后美国、欧盟、日本对俄央行资产实施了限制。G7成员国还有官员呼吁,在G7会议上敦促实施更多的对俄制裁,例如对俄能源进口实施额外的进口税,或者实施进口配额等。

在上述所有制裁中,最受关注、最有可能对俄产生全局性冲击的两条制裁措施是:第一,将部分俄罗斯银行移出SWIFT这个全球银行间的主流报文系统。第二,对俄罗斯央行的国际储备实施限制性措施。尤其是第二条措施,关系到俄罗斯6000多亿美元国际储备的安全和使用,这两项政策已经在相当程度上超出了此前的市场预期,受到了国际社会的高度关注。这两项措施如果生效,将对俄罗斯银行的国际支付、进出口贸易、外汇市场平稳、甚至国内通胀和经济稳定产生重要冲击。但事实上,这些政策目前仍然留有一定余地,政策空间距离用尽仍有较大空间。其力度明显小于伊朗整个国家被移出SWIFT系统,以及美国直接将阿富汗的外汇储备冻结挪用的情况。

欧美制裁俄罗斯:忌惮什么?

对于实施如此严厉的制裁措施,欧美国家也经历了复杂的纠结和权衡,德国外交部长一度强调:“我们需要的是有针对性的SWIFT限制措施”,最后迫于形势才达成妥协。但是仍然可以看到,欧美现阶段的制裁仍未落地,而且措施仍然有相当的保留。

首先,被移出SWIFT报文系统的俄罗斯银行,只是被选定的银行(selected banks),而且根据美国和德国官员的说明,将在原先被制裁的银行范围内选定制裁对象,同时俄罗斯在SWIFT系统中实际上有300多家银行。而且这一措施还“不针对俄石油与天然气工业”。

其次,对俄罗斯央行动用国际储备头寸的限制措施也十分模糊。美国官方的措词是restrict(限制)、immobilize(使停止流动),而不是没收或挪用,因此仍然留有一定余地。

可见,欧美在对俄罗斯实施金融制裁的过程中,投鼠忌器的心理十分明显,各国政策步调也不尽一致。这将在一定程度上削弱金融制裁的效力。除了要留有后手之外,欧美国家在忌惮什么呢?

其一,外资机构在俄的金融资产安全。根据IMF的国际投资头寸表,截至2021年9月,俄罗斯对外总负债为1.18万亿美元。其中直接投资5960亿美元、证券投资组合3027亿美元,其他投资2758亿美元。其中,中国对俄直接投资规模较小,累计仅为121亿美元(截至2020年),显然发达国家对俄投资占到主体。“其他投资”项下,最大的一项是从境外银行的贷款,约占其他投资项近一半。根据2021年三季度国际清算银行数据,俄罗斯对美国银行负债约147亿美元,对奥地利负债175亿美元,对意大利、法国银行分别负债250亿美元。如果西方国家对俄罗斯实施过于苛刻的制裁,则外资机构在俄罗斯拥有的上万亿美元资产面临的风险将可能相应地上升。在此前欧美宣布制裁措施的同时,欧美部分金融机构的股价大幅波动已经对这种不确定性做出了反应。

其二,俄罗斯是全能型的大宗商品“超级大国”。俄罗斯地大物博,在能源、矿产、粮食等方面具有很强的自给自足能力,同时还对全球产业链、供应链有举足轻重的影响力。能源方面,2021年俄罗斯石油产量5.34亿吨,占全球产量12%,同时是第二大石油出口国。2021年,俄罗斯天然气产量约为6390亿立方米,约占全球的六分之一,同时也是世界最大的天然气出口国。在矿产方面,俄罗斯主导着钛、钯、氖、镍、铝等关键战略矿产资源,对军工、航天、航空、航海、芯片和电子元器件、汽车制造业等等都有重要影响。粮食方面,俄罗斯是世界第一大小麦出口国。2021年俄罗斯小麦产量在全球占比9.7%、出口量占比16.9%。同时,俄罗斯也是世界上最大氮肥出口国,钾肥出口排在世界第二,也是第三大磷肥出口国。

其三,全球供应链正处于特殊紧张时期。对俄罗斯的制裁过于严苛,可能使原本就紧绷的全球供应链更加脆弱。美国国内通胀形势已经对民主党支持率产生了负面影响,此前美联储的预期引导也在一定程度上宣告失败。因此,即使在美国经济增长预期不断减弱的背景下,美联储也迫于形势坚决选择了加息路径。制裁对全球产业链的进一步破坏,可能使美联储原本就非常窘迫的政策空间更显狭小。由于制裁可能带来的生活成本上升,已经引发了美国国内选民的担忧。对于俄罗斯的近邻欧盟来说,则更是直接依赖于俄罗斯的能源出口。在欧盟的石油、天然气进口当中,俄罗斯来源分别占比约30%、40%。德国对俄罗斯的能源进口依赖度更是显著高于欧盟的总体水平。在宣布制裁措施之后,欧洲天然气价格已经出现了大幅上升。

在金融制裁的天平上,力量对比显然更倾向于美国及其盟友,但制裁的代价也相当沉重。而且面对多年以来持续加码的金融制裁措施,俄罗斯也开发了自己的银行间报文系统、力推加密货币的使用,并且加快了国际储备的多元化配置,这些也将削弱金融制裁的影响。至于金融制裁的力度是否会进一步加大、甚至超预期收紧,取决于俄乌战局和各方力量对比的进一步演化,还要进一步观察。对于俄罗斯而言,前方战况仍将是决定性因素,金融制裁目前的影响目前仍是次要问题。

除了对国内市场信心、国际市场信心的影响,金融制裁对经济基本面的主要影响有以下三个方面:对俄罗斯出口贸易、特别是能源出口的影响,对财政收支平稳、国债融资的影响,对外汇储备使用和外汇市场稳定的影响。具体的初步评估如下:

制裁对俄能源出口已经产生影响

俄罗斯对外贸易顺差较高,2021年经常账户顺差高达1203亿美元。这是外汇储备、外汇市场,以及财政收入的重要支撑力量。同年出口规模更是高达约4900亿美元。其中各类石油、天然气出口合计约2410亿美元。能源出口在全部出口中占据近半壁江山,作用举足轻重。

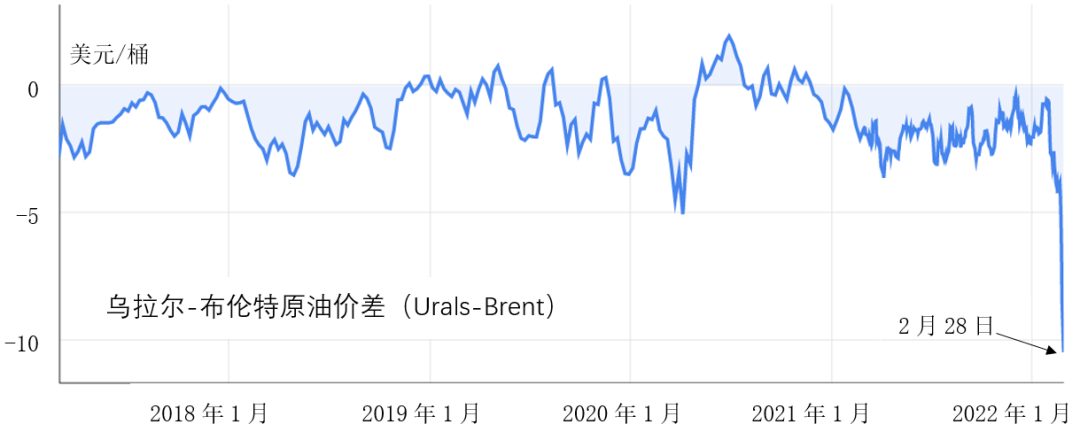

目前欧美只是提及SWIFT制裁,具体清单虽然尚未明确,但谨慎的交易者已经在尽可能减少对俄原油的采购,制裁的效果已经在一定程度上体现出来。目前,由于战争和金融制裁,不少船东明确拒绝运输俄罗斯的乌拉尔原油,导致运费显著上升。同时,在制裁背景下,俄罗斯原油买家在支付、开立信用证、获得保险等方面都面临较大阻力。国际买价也因为担忧受制裁牵连而压低报价。这导致俄罗斯的乌拉尔原油(Urals)和英国布伦特原油(Brent)价差显著放大。从汤森路透数据来看,在一般情况下,两者价差在2美元/桶上下波动。2月24日战事开启之后,2月28日的价差陡然扩大至10.5美元/桶。由于汤森路透按照成交均价来计算,与其他差价口径相比还有所偏低。

数据来源:汤森路透,2022。

价差放大可能恶化俄罗斯石油出口的贸易条件,对企业利润、国际收支、财政收入都会产生不利影响。不过在一般情况下,乌拉尔、布伦特原油价格走势高度一致。欧美制裁越严厉,固然会导致乌拉尔的风险折价越多,但是更加严厉的制裁,也必将恶化全球能源供给,从而通过抬高全球能源价格(布伦特原油在内),同步抬高乌拉尔油价。在这种情况下,欧美对俄金融制裁可能同时产生两种相反的结果,从而使得净影响不明显。但是,从2月21日至2月28日的短期情况来看,差价扩大以乌拉尔油价下降的贡献为主,这对俄有些不利。

2018年以来俄财政状况较佳,除了2020年疫情特殊原因,其他三年财政年平均盈余规模为275亿美元。粗略假定原油减收、会使财政收入有相同金额的减少,则在原油价格不变的情况下,价差额外扩大20美元,或者原油价格直接下降20美元,或者两者之和为20美元,有可能使得财政盈余由正转负。当前格局下原油价格大幅下跌的可能性不大,但是制裁背景下价差进一步放大的可能性仍然存在。如果价差达到30美元-40美元的极端情况,则会对财政平衡产生较大冲击。如果俄乌战事持续时间较长、开支较大,则俄罗斯财政平衡对价差的可承受空间还会相应缩小。

从原油减收到财政减收的1:1的传导系数可能有所高估,但是考虑到可能的乘数效应,这仍然可以作为参考的基准情形。另外,在俄罗斯的能源出口中,还有25%是其他石油产品、天然气产品,这些产品也可能存在一定的风险折价,虽然折价比率会稍低一些,但仍然会放大这方面的压力。目前来看,原油价差尚在压力范围内,而且全球油价也仍然较为坚挺,俄罗斯对该领域的压力尚可承受。

另外,在应对金融制裁的过程中,俄罗斯也会倾向于更多使用其自己研发的SPFS报文系统,或者使用非美元货币以及加密货币,但这也会带来更高的成本、或更大的风险折价。因为这些交易方式的交易成本可能更高,而流动性相对较低。在全球原油市场高度同质化的背景下,一般买家很难为此承担额外的交易成本。

制裁和战局叠加考验俄财政家底

俄罗斯拥有6000多亿美元的外汇储备,国债占GDP比例仅为18%,是全球政府债务最低的国家之一。而且近年来财政结余情况较好,对外国投资者融资的依赖低,这些都使得俄罗斯对金融制裁的抵抗力较强。

但是当前俄财政状况面临四方面挑战:能源出口可能减收、主权信用评级下降、外储失去流动性、战事本身及其对国内宏观经济的影响。2014年克里米亚冲突之后,奥巴马政府在一级市场上限制机构购买、交易俄罗斯国债。本轮制裁措施中,拜登政府进一步在二级市场上对俄罗斯债的交易进行了限制。在武装冲突的背景下,这些制裁措施又加上其他政策的配合,使得俄罗斯国债收益率出现大幅跳升。以10年期国债为例,已经从1月3日的7%,上升到了2月25日的12.2%。随着制裁带来的金融风险上升,2月25日标准-普尔将俄罗斯主权信用评级从BBB降至BB的垃圾级。此外,穆迪也启动了对俄罗斯信用评级的审查。

这些制裁都可能显著抬升俄罗斯从境外的融资成本,甚至可能直接影响财政的外部渠道融资。金融制裁之外,俄乌冲突持续的时间越长,对俄财政支出的压力越大。尽管俄债务在存量上规模很低,但是流量上如果财政赤字高企,则外部融资渠道阻滞的问题将更为突出。同时叠加央行外汇储备使用可能面临的限制,汇率、物价稳定面临更多挑战,也可能使财政维持平衡的货币环境更加不利。总体而言,如果油价坚挺、俄乌冲突较快得以解决,则俄罗斯财政能够承受短期消耗。但如果出现油价走低或者内外价差显著放大,以及俄乌冲突持续较长时间,同时伴以汇率、物价不稳,则俄罗斯财政可能面临较大压力。

对俄央行国际储备的制裁冲击最大

美国及其盟友在制裁声明中指出,要对俄罗斯央行的外汇资产“实施限制性措施,以防止俄罗斯中央银行动用其国际储备头寸的方式削弱制裁影响”。首先要明确的是,美国及其盟友要实现的“制裁影响”是什么?其一,要使得俄罗斯外汇市场面临本币贬值压力时,俄央行难以对市场进行稳定干预。其二,在央行无力阻止本币贬值的条件下,通过提高进口成本来推升国内通胀。所以“制裁影响”主要是要达到加速汇率贬值、抬升国内通胀,从而破坏俄罗斯宏观经济秩序的目的。

为了达到这个目的,美国及其主要盟友欧盟、日本已经对俄央行的外汇资产实施了严厉限制。不过,日本对俄央行的制裁没有宽限期。根据2022年1月IMF的数据,2021年三季度俄罗斯央行持有的外汇储备中,在美国持有资产仅为6.6%,但在法国、德国、日本分别持有资产12.2%、9.5%、10%。目前,已经加入制裁俄央行、限制其流动性的国家,导致俄有40%以上的外汇储备已经或将要无法使用。这一政策会削弱俄央行出售外汇储备、平稳外汇市场的能力。

从过去一些年来看,俄罗斯已经对分散外汇储备做了大量准备,大幅降低了美元外汇储备,相应提升了非美元储备占比,特别是提升了黄金和其他新兴币种资产占比。由于俄罗斯做了未雨绸缪的准备,在6000多亿美元的国际储备当中,黄金和其他可用资产占比近35%(不含IMF特别提款权、不含发达国家储备货币),因此在其他外汇资产被冻结的情况下,理论上仍有2100亿美元仍然可用,其中黄金储备价值约1300亿美元。即便如此,按照国际储备需要满足4个月进口金额、或者100%短期外债的标准,黄金储备也完全在合意的储备规模之上。当然,其前提是外汇市场按照基本面运行,外汇市场预期的影响没有大幅脱离经济基本面。而且,美国制裁针对的不仅仅是俄央行的“外汇储备”,而是针对整个“国际储备”。国际储备除了外汇储备还包括了黄金储备、特别提款权等形式。

与此同时,金融制裁还会逼迫在俄罗斯的外资企业、金融机构加速撤离其资产。这本身就会引发俄罗斯外汇市场、国内金融市场的动荡。而且在外资主体完成撤资之后,前述金融制裁政策的实施阻力可能会更小。事实上英国石油公司BP已经宣布要从俄撤资,挪威主权财富基金也宣布退出俄罗斯市场,这些可能只是先走一步的案例。这些资本外流,以及美欧对俄央行外汇资产限制力度较大时,可能引发较强的汇率贬值、推升国内通胀、恶化国内宏观经济环境,并进一步恶化财政融资环境。

作为应对,2月28日以来,俄政府至少采取了三项应对措施:将关键利率提高至20%,强制出口企业将80%的外汇收入进行结汇,禁止非居民出售证券。其中非居民是指,在俄境内居住期限在一年以下的个人和境外企业、外国机构。这三项措施都有助于增加外汇供给、减少外汇需求,从而稳定外汇市场。尽管这些政策也存在漏洞,但是无疑行政干预色彩较大,存在较大的负作用。俄央行之所以采取这些措施,也显示出其外汇储备的使用可能已经面临较大压力。其中,禁止非居民出售证券也类似于外国政府对俄央行资产交易进行限制,在一定程度上限制了境外投资者的一部分资产。

综上所述,美国对俄罗斯制裁延续了过去做法,以金融领域措施为主。但金融制裁政策也不是无所顾忌:俄罗斯同样可以选择冻结对方资产。尤其在当前时点下,俄罗斯作为全能型的大宗商品“超级大国”,对于全球供应链的稳定至关重要。因此,美国及其盟友的金融制裁措施留有有一定余地。但是金融制裁的实际性影响已经开始显现。其中,能源出口的影响仍在俄可承受范围之内。但是,能源出口可能出现的减收与其他制裁措施,以及战事本身叠加,可能会对俄罗斯财政收支产生较大压力。最后,制裁对外汇储备的限制最值得关注,这将关系到俄罗斯外汇市场、通胀等宏观经济秩序的稳定,甚至可能影响到国内舆论环境。

当前形势对俄而言,战事本身的进展仍是矛盾的主要方面,战事的进展对于俄罗斯经济金融的稳定具有重要意义。如果战事久拖,伊朗回归国际原油市场、其他国家产能开始释放,全球能源供应链紧张的局面将有所改观,则对俄罗斯能源制裁的顾忌将会减少。此外,如果战事久拖、还会影响到财政收支平衡问题、并使得原本不重要的国债融资瓶颈突显。最后,经过一段时间外资主体可能分批完成外流,这时候西方国家实施金融制裁的约束条件将明显减少。

(作者徐奇渊为中国社会科学院世界经济与政治研究所研究员、侯蕾为中国社会科学院世界经济与政治研究所副研究员。文章仅代表作者本人观点,不代表本平台观点。)