近年来,发达国家政府对于外来资本并购审查政策有明显收紧的趋势。例如澳大利亚2015年改革了外来投资审查框架,日本2017年对《外汇及外贸法》的改革,德国政府2017年修改了《德国外来投资法》,法国政府提出法规草案强化法国公司的“黄金股”机制,欧盟于2018年5月通过了加强投资监管草案,美国于2018年8月通过了《外商投资风险评估现代化法案》(FIRRMA)。再加上为数不少的各国政府干预案例,都显示了全球并购审查政策风向(更详细的其他国家政策趋势及案例请见附录一)。

一向以自由市场著称的英国,最近也收紧了并购交易审查法规,先后于2017年10月及2018年6月进行了法规改革意见征集并推出了短期法规修订案,目前英国政府正在向公众第二次征集长期法规改革意见。

英国对投资审查政策的调整势必将对未来在英投资项目的可行性、预估复杂度及时间表等都产生一定影响。本报告旨在通过对近年来英国政府干预的代表性并购案例进行梳理,评估英国并购审查改革动向,并提出可行的应对投资策略和风险控制机制。

一、英国外资并购审查政策

(一)监管法规及监管主体

英国现行的并购监管法规为:《2002企业法》及其二级立法和修正案和《收购守则》(The Takeover Code)。欧盟的现行并购监管法规为《欧盟并购条例》(EU Merger Regulation),欧盟委员会对有“社区维度”的并购有管辖权。虽然英国作为欧盟成员国也受到欧盟相关法规要求,但考虑到英国即将脱离欧盟,本篇报告将不对欧盟相关法规进行分析。

并购监管主体为:竞争与市场管理局(CMA)负主要监管责任,CMA是一个独立于内阁的政府部门。只有在交易可能影响特定公共利益的情况下,内阁相关部门的国务大臣可对交易进行干预,其中:商业、能源及产业策略部(BEIS)国务大臣可以国家安全及金融稳定为由干预并购交易,数字、文化、媒体和体育部(DCMS)国务大臣可以媒体质量、多元化及标准为由干预并购交易。收购委员会(The Takeover Panel)发布并实施《收购守则》。

英国政府针对并购交易立法改革遵循以下五大原则:1、保证英国对外来投资的吸引力;2、尽可能提供确定性和透明度;3、反映国家安全相关的担忧;4、尽可能定义一个有针对性的范围;5、确保适度的赋予权力。

(二)近期政策变化

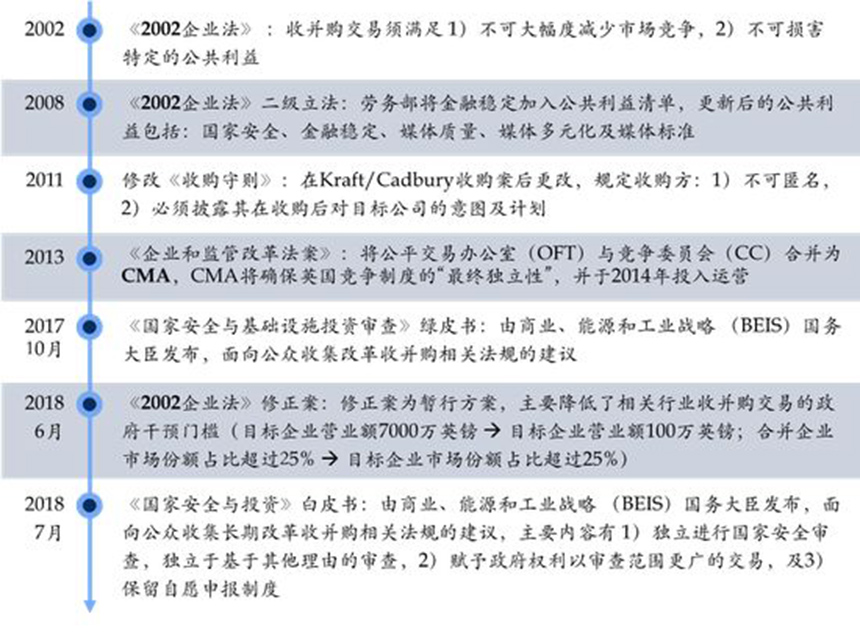

从《2002企业法》开始,英国政府的并购审查政策经历了数次调整。2017年10月起,英国政府对外资并购审查再次进行调整,先后发布了《国家安全与基础设施投资审查》、《2002企业法》修正案和《国家安全与投资》白皮书(演变史如下图)。

近期的审查政策调整主要强化了涉及国家安全并购的并购审查,包括短期调整方案和长期改革方向讨论两个方面。

审查短期调整方案《2002企业法》修正案于2018年6月11日生效。修正案将涉及国家安全的企业定义为涉及军用或军民两用的限制出口商品、计算机处理单元、量子技术三个领域的企业。涉及国家安全的企业并购适用于以下审查门槛:

-营业额测试:目标企业营业额超过一百万英镑;

-供给份额测试:目标企业占市场份额超过25%;