12月23日,上海市委市政府硏究决定,集聚整合上海市区两级资源,将上海两大国有创投企业上海科创集团和浦东科创集团联合重组。

新上海科创集团诞生了。据悉,联合重组后,新上海科创集团进入全国国有创投企业第一阵营,公司资本管理规模超过1200亿元,总资产超过700亿元,累计直接投资项目超过360家,参股创投基金超过160家,参股基金投资项目超过1800家,培育科创板上市企业51家,约占科创板上市总数的13%,占上海科创板上市企业总数的86%。

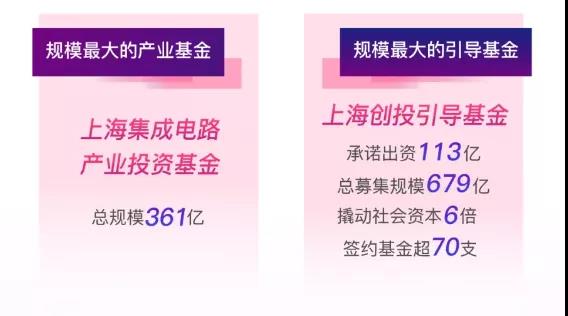

联合重组后,新上海科创集团将成为上海规模最大的战新项目投资管理平台:

手握超1200亿元资本管理规模,投资超160家子基金,可见,这是一家堪称“巨无霸”级别的母基金集团,整合之后的新上海科创集团也将会为上海地区的母基金事业发展带来新的活力。

在股权投资方面,上海市一直是全国走在前面的城市,尤其是在母基金方面——上海市,因其相对市场化的营商环境、更高的经济发展水平以及更强的政府政策支持,本就在母基金方面发展遥遥领先,根据母基金研究中心最新发布的《2020年上半年中国母基金全景报告》,上海不仅有近40家母基金,母基金在管规模在全国各地中也位列前五。

去年,由于国家级母基金频频落户在上海,上海市已经成了母基金行业的“焦点”——2020年成立的四支国家级母基金均落户在上海,包括国家中小企业发展基金有限公司、国家绿色发展基金股份有限公司、中国文化产业投资母基金、国企混改基金,总规模高达2449.5亿元人民币。并且由于上海市政府也是国家绿色发展基金的发起方之一,有业内人士称上海市政府已经成为最大的“母母基金”之一。

母基金研究中心关注到,今年,上海市也频频在VC/PE方面发力:

-

2月初,上海市国资委引发了《估值报告审核指引(试行)》,为国资估值提供参考。《指引》对生物医药、人工智能、集成电路、互联网、文化创意等创新领域,以及境外投资并购过程中主要适用的估值方法,进行了展开说明和介绍,这些都是VC/PE行业的投资热点,指导和实用性极强。

-

5月25日,上海市人民政府办公厅印发《关于加快推进上海全球资产管理中心建设的若干意见》,提出要集聚各类私募证券投资基金和私募股权投资基金(创业投资基金),鼓励成立股权转让受让基金(S基金),加强资产管理机构培育,支持符合条件的基金管理等资产管理机构在多层次资本市场挂牌上市,拓展境内外业务布局。

-

6月18日,首期规模300亿元的上海临港新片区道禾资产配置基金成立启动仪式在临港新片区举行。上海临港新片区道禾资产配置基金由临港新片区管委会与上海道禾长期投资管理有限公司共同发起,以金融资本促进实体产业高质量发展为目的,联合国内顶级保险机构和临港新片区重点培育产业所属行业龙头企业,主要投资于临港新片区及长三角区域内的集成电路、生物医药、高端制造、人工智能等领域。据介绍,上海临港新片区道禾资产配置基金以股权投资方式为主,采取FOF和股权直投相结合的多资产投资策略,联动政府、金融、产业多方优势,探索形成金融支持实体经济转型升级的长效市场化机制,由上海道禾长期投资管理有限公司担任管理人。

-

11月初,上海市财政局,国家税务总局上海市税务局,上海市发展和改革委员会,上海市地方金融监督管理局,中国证券监督管理委员会上海监管局等部委联合发布《关于上海市浦东新区特定区域公司型创业投资企业有关企业所得税试点政策的通知》,对上海市浦东新区特定区域内公司型创业投资企业,转让持有3年以上股权的所得占年度股权转让所得总额的比例超过50%的,按照年末个人股东持股比例减半征收当年企业所得税;转让持有5年以上股权的所得占年度股权转让所得总额的比例超过50%的,按照年末个人股东持股比例免征当年企业所得税。上海市浦东新区成为继中关村国家自主创新示范区后,第二处落地公司型创业投资企业所得税优惠政策的地区。

-

11月29日消息,证监会批复同意在上海区域性股权市场开展私募股权和创业投资份额转让试点。份额转让试点将依托上海股权托管交易中心开展,逐步拓宽私募股权和创业投资退出渠道,促进私募基金与区域性股权市场融合发展,助力金融与产业资本循环畅通。同时,批复也要求各方严守私募监管底线,把好合格投资者准入关,严格落实日常监管和风险处置属地责任。继北京之后,中国第二家S基金交易平台即将在上海面世。

可以预见,政策的多方利好,将使上海继续保持母基金行业优势,同时不断增强对于私募股权类基金的吸引力。

此外,母基金研究中心认为,各地对现有母基金平台进行整合,成立母基金集团,会是接下来一段时间中国母基金行业的重要趋势。本次上海集聚整合上海市区两级资源,将上海两大国有创投企业上海科创集团和浦东科创集团联合重组成新上海科创集团,无独有偶,今年5月,主投初创期科技企业的重庆科技创新投资集团有限公司(简称“重庆科创投”)正式成立,注册资本金达100亿元。重庆科创投以重庆产业引导基金公司、重庆科技金融集团为基础整合组建,未来将通过整合分散资金、新增财政投入、引入战略投资等方式补充科创基金。

据了解,重庆科创投布局了科创基金、科创投资、科创金融三个版块:科创基金,以母子基金方式,通过天使投资和风险投资,支持种子期、初创期、高成长期中小科技企业。科创投资,采取跟投或直投方式,投资有市场潜力的初创期高成长企业、有持续竞争力的行业领先企业。科创金融,通过做优种子基金、知识价值信用贷款、上市服务等方式,丰富科技企业培育金融体系。

据母基金研究中心了解,也有其他省份正在筹备省内母基金平台的整合工作。我们认为,整合能联动发挥对社会资本的吸附能力,打通政府引导基金之间的联系,体现引导基金和社会协同支持产业的作用,从而形成基金丛林,凸显对某个产业生态或产业链的支持合力。

“种下梧桐树,引得凤凰来”,资本招商的重要性如今正在深入各级政府管理者的意识。在实际运作中,招商的难处是找到好的企业,投资的难处是找到好的项目。而投资与招商同步的“资本招商”、“基金招商”新模式,却可以发挥“四两拨千斤”的放大效应,让更多资金精准投向产业转型、撬动双招双引。

简单地来说,“资本招商”即通过地方融资平台、产业引导基金等入股企业,以基金撬动资本,以资本导入产业,以此引进一批优秀企业,对当地区域经济和产业发展起到带动作用。

资本招商的核心内涵包括,成立产业(引导)基金,物色一家龙头企业,通过投资和并购对这家龙头企业形成影响力乃至控制力,龙头企业产生产业链虹吸效应,产业基金又围绕龙头GP和龙头企业投资并购形成基金集群和产业集群,兴起一个支柱产业和产业集群,活跃一片城市经济,即一只产业基金,一个龙头企业,一个支柱产业集群,一方城市经济。这里面还有民资和国资如何相互借力、打配合。在这其中,引导基金扮演着极为重要的作用。

“资本招商”、“基金招商”在引领产业发展方面的作用,越来越得到地方政府的重视。母基金是中小企业和创新型企业发展的推动力量,其在引领产业发展方面的作用,正在深入人心,我们认为,各地政府势必会越来越看好与重视母基金的作用。