针对中国提出2030年前实现碳达峰、2060年前实现碳中和的目标,中国生态环境部今年2月发布了《碳排放权交易管理办法》,代表着全国统一的碳交易市场正式开放。碳排放权交易管理办法的正式出台,也意味着中国全国统一的碳排放权交易系统正式启动。要达到碳中和,碳交易市场是主要的工具手段,当前中国在这方面的政策框架处于什么阶段?凤凰财经日报邀请到复旦发展研究院金融研究中心主任孙立坚教授对此进行解读。下文由发展研究院根据视频内容,结合孙教授的拓展说明编辑而成。

中国提出2030年前实现碳达峰、2060年前实现碳中和的目标,生态环境部今年2月发布了《碳排放权交易管理办法》,代表着全国统一的碳交易市场正式开放以及碳排放权交易系统正式启动,碳交易市场是实现碳中和的主要工具,当前中国在这方面的政策框架处于什么阶段?

孙立坚:碳交易市场在我国还处在起步阶段,碳交易市场的作用就是要推动碳排放的减少,我们需要发挥金融的功能来激活市场的动力。

如果单靠政府来解决绿色金融的问题,而没有培育起市场的话,会造成财政的负担,甚至可能会由于行政指导的资金投入过量而出现产能过剩、库存增加的后遗症。这很容易带来地方投融资平台的债务问题,以及中央财政恶化的问题。

因此,我们需要充分发挥金融市场的六大功能,调动大家的参与度和积极性,来高效率和低成本地完成30:60计划(即2030年前实现碳达峰、2060年前实现碳中和的目标),这也涉及到绿色金融生态体系的构建问题。

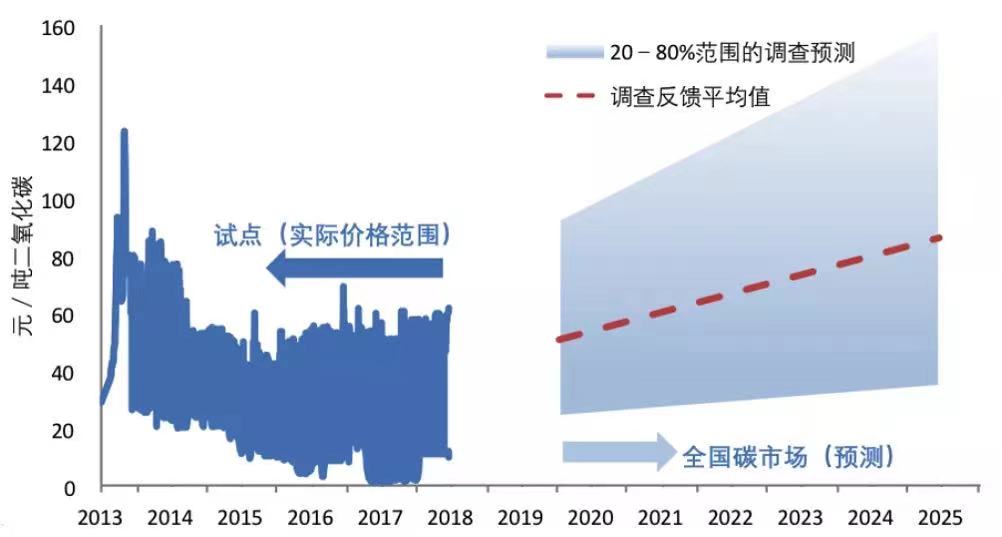

首先,碳交易市场中碳价格的发现非常重要。碳交易市场在欧洲起步很早,但它也经历过一个波动的时期。最开始市场的交易制度还没有设计好,只是一味地希望大家能利用好碳额度来提高自己绿色转型的动力,于是欧洲政府就规定,碳额度不能积累到下一年度。但是后来就发现,一些用不完自身碳配额的企业不确定是否可以将配额放到市场中交易,最后导致碳市场供求不匹配致使价格跌到地板。所以,在今天的碳交易市场中,用好碳配额的发行机制是确保碳交易市场活力的重要一环,甚至碳配额交易数量的设计也直接影响到企业参与市场交易的意愿。

(图一:试点市场的实际价格范围以及对全国体系的碳价预估(元/吨);图源:作者提供)

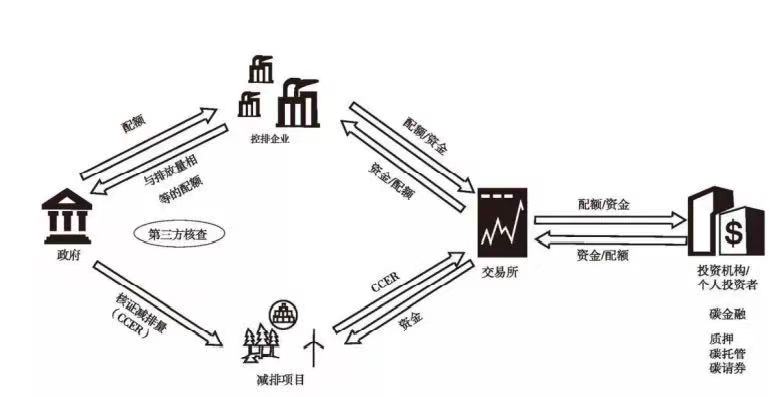

其次,就是风险分担的功能。一些大企业要在短期内实现碳减排的严峻目标,可能会严重影响到它的主营业务。所以,它在渐进式改善自身技术、减低排放的过程中,需要一些碳配额有余量的企业(如技术密集型企业,创新性企业或规模较小的非制造业企业等)通过市场交易,将配额借出来实现它的排放需求,这样,这些大企业才不会因为减排压力而停工停产,才能在保持自己的主营业务的前提下不断改善绿色技术。

另外,金融市场还有流动性保障的功能,这使碳排放权能够在市场交易当中迅速找到需求方,不会造成碳配额闲置的问题。要让大家进入到碳排放的市场,关键需要国家提高碳排放的要求,逼迫传统赛道转型。当然,国家在提高标准的强制性的同时,我们也希望能够建立碳配额交易的平台,让碳配额在规模不一、需求不同的企业间流动,使有余量的企业可以通过销售获得回报,使压力较大的企业获得缓冲并且在自己的赛道上继续发展。

(图二:碳交易示意图;图源:作者提供)

金融市场信息生产的功能会在交易过程中显现。我们能在交易过程中看到市场的承受能力,能通过参与主体类别的变化看出国家制定的碳排放标准的严苛性和企业群体的接受能力是否匹配。如果标准过高,经济下滑的压力就很大;如果标准过低,我们就无法实现对世界的承诺,也不能给我们的后代留下一个美丽宜居的家园。

金融市场还有一个重要的功能就是公司治理的功能。如果企业不愿意花精力来减排,而继续保持超额的碳排放的话,国家监管就立刻会对它做出惩罚,这种间接性的通过碳排放交易市场形成的信息生产,最后转变为企业发展的代价时,就会起到公司治理的约束力,导致企业必须转型,否则巨大的惩罚成本会断送它的前程。如果及时地跟着国家给予的软着陆的节奏做好绿色技术升级换代的话,企业的主营业务就能够继续保持过去积累的竞争优势。

金融市场还有一个好的功能,叫价值创造。中国传统制造业的占比较高,所以市场对配额的要求非常高,这就鼓励一些企业通过提高自身的绿色技术去降低排放的比例,节省配额,再将节省出来的配额放到资本市场上,去寻求财富的回报,这也会倒逼有能力的企业不断地创新绿色技术,带动整个国民经济朝着绿色产业发展。

要真正发挥金融市场的六大功能,需要一整套的配套措施,比如生态环境、基础设施、交易机制、信息披露机制、奖惩制度等的建设,才能有效推动中国制造业绿色技术的进步,推动企业的转型发展。这样,我们才能在碳排放降低、碳综合能力上升的环境当中,继续发扬中国制造的国际竞争力。