美国冻结中国的美元资产可能“法难责众”

截止到今年7月,中国官方的外汇储备约为3.15万亿美元,政府和机构持有美国国债约1.07万亿美元;全口径下一季度末中国的外债总额为2.09万亿美元,看起来中国持有的外汇净资产似乎只有一万多亿美元,其实不然。我国外债中有7869亿美元的本币外债,即这一部分外债实际是以人民币作为计价货币,还款时是归还人民币而不是外汇。因此,目前中国持有的外汇净资产约为1.8万亿美元。不少人担心,如果美国发动对中国全面的金融制裁,中国的美元资产可能被美国全部冻结甚或是罚没,对于中国而言无疑是巨大的损失。那么未来一个时期,出现这种局面的可能性有多大呢?

从当前情形看,美国冻结中国美元资产的前置条件尚不具备。根据上述美国金融制裁的基本法,美国总统在紧急状态下有权力制定相关的金融制裁法案,最严重的是针对于被制裁国家敌对性的经济制裁,包括冻结甚或是罚没被制裁方的资产。这里所指的资产不仅是美元资产,也包括存放在美国境内的所有资产。此处所指的紧急状态,一般被认为是“交战”,即当两国处于战争敌对状态,冻结和罚没敌对国的资产理由显然是充分的。1941年日本偷袭珍珠港和1950年中国抗美援朝时期,美国冻结过日本和中国在美的资产。可见,冻结被制裁国家在美资产的主要隐含条件是两国已经在交战。如果中美两国进入了战争状态,那么讨论美国是否会冻结中国在美的资产已经没有必要,需要考量的则是损失到底会有多大,如何有效地加以应对。未来需要警惕美国为达成冻结中国在美资产的目的而有意挑起局部冲突的风险。但局部冲突的风险之大,又是美国所不得不认真加以考量的。

从冻结程序上看,很有可能出现全球主要金融机构不配合的情形。美国冻结一个国家的资产,按不太严格的划分,一是被制裁国在美国境内的资产,二是被制裁国在美国境外的美元资产。前者包括美元资产也包括其他形式的一切资产,例如存储在美国的黄金。一旦启动冻结制裁,美国境内可以完全引用本国法律相关条款,冻结被制裁国在美国境内的一切资产。而在美国境外,美国无权也没有办法对被制裁国的资产进行处置,但是涉及到的美元资产的除外,这是因为“次级制裁”和“二级存储”增强了美国“长臂管辖”的“执法范围”。

“次级制裁”将被制裁对象变成了美元“孤岛”,通常第三方都因为害怕美国报复的“连坐”而不敢与被制裁方合作。美国冻结或罚没被制裁国美元资产的载体是美国结算账户,分为“一级存储”和“二级存储”。一级存储指的是实体在美资金融机构开立的美元账户,二级存储账户指的是实体通过非美金融机构开立的美元账户,二级存储账户虽然绕开了美国制裁的直接管辖范围,但因为二级存储账户最终要通过CHIPS系统进行清算,一旦美国发动对某个国家的金融制裁,美国可以直接冻结被制裁国一级存储账户上的资产,同时也可以要求非美金融机构冻结二级存储账户上被制裁国的美元资产。在大多数情况下,非美金融机构因为惧怕“连坐”,也会配合美国的这种无理的要求。

如果美国发动对中国的全面金融制裁,在全面冻结中国资产这一问题上,可能遇到来自国内外金融机构不小的阻力。一般认为,美元资产在整个外汇资产中占比在六成左右,由中资金融机构、美资金融机构和其他资金融机构等三类机构运营管理。中资金融机构一般会在美资或者其他金融机构开立美元账户,形成二级存储账户,中国存储于其他金融机构的资产也类似地会开立二级存储账户。但无论何种存放方式,美元资产最终都需要通过美元清算系统,这使得全面冻结在理论上是可行的。一旦冻结指令发出,美资金融机构通常会被要求率先执行,这必将给其带来很大经济利益损失;同时又会造成美资金融机构的国际信誉大损,其他主权国家同样会有自身美元资产在美资金融机构的担忧,这就使得美资金融机构对于金融制裁中国产生抵触情绪。其他金融机构虽然可能因为惧怕美国而选择合作,但这些金融机构自身利益也会受到较大损失;而且不少国家都有针对美国金融制裁的反制法案,必要时这类方案的运用就会起到阻断美国的金融制裁的效果。如果大多数金融机构都拒绝与美国合作,而美国又不可能将这些金融机构排除出美元体系,从而就会形成“法不责众”的态势。

中国持有的美元资产中的较大部分为美国国债,而国债的特点是不记名的法定偿付。虽然美国可能掌握了中国总体持有国债的数量,但无法精确了解这些国债都存储于哪些金融机构,事实上是无法做到完全穿透。而如果要穿透到底,金融制裁又往往会与各国隐私法等国内法相违背,客观上会有较大的难度。

尤其重要的是,在非战争状态下,冻结或罚没规模如此巨大的美元资产,无异于“明抢”。在美国遭受新冠疫情而大规模执行货币量宽,甚至走上财政赤字货币化道路上的现阶段,这种“明抢”举动无疑会加剧美债信用和美元信用的下滑,使得各国开始纷纷选择回避使用美元。截止到8月26日,美国国债总规模为26.6万亿美元,而美国国债利率在1.95-3.07%区间,如果平均以十年前国债利率2.89%计,每年国债付息的金额超6000亿美元,而美国联邦2019年财政收入为3.46万亿美元,财政支出为4.45万亿美元,已是严重的入不敷出。国债付息已经成为其财政沉重的负担,国债还本基本上靠“借新还旧”,从而使得债务规模不断扩大。因此,美国的政府债券市场将成为美国政府的生命线,任何会直接或间接损害美元美债信用的举措,美国政府均会十分审慎。

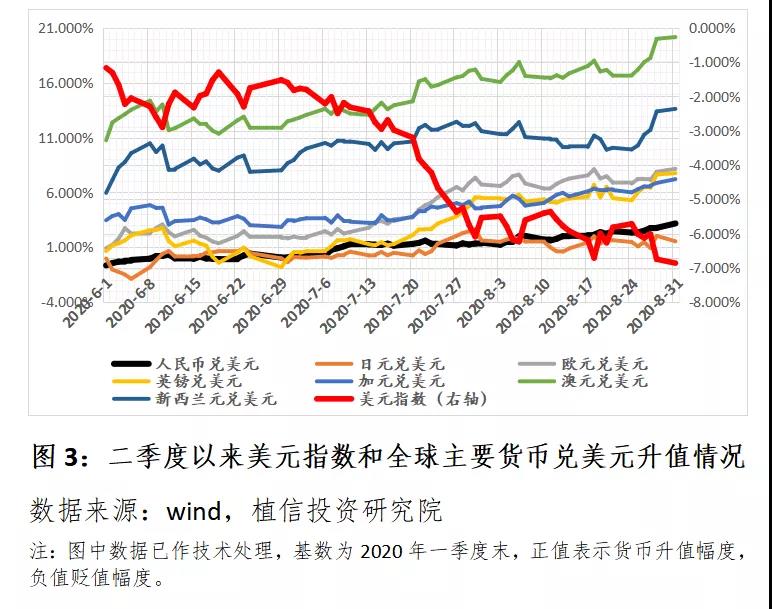

近期,惠誉虽然保持了美国主权信用AAA评级,但却将美国评级展望调为“负面”。惠誉认为,美债信用和美元信用正在受到联邦政府日益增加的巨额赤字威胁。近期,美元指数呈趋势性下跌似乎印证了这种态势。如果此时美国在非战争状态下冻结中国的美元资产,无疑更是会加剧这种威胁,进一步损害美元和美债信用体系,严重的话会带来美国金融体系的灾难。